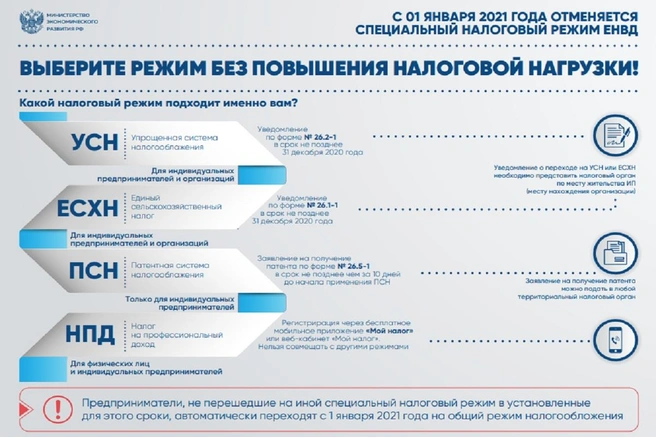

С 1 января 2021 года отменяется специальный налоговый режим ЕНВД. Перед предпринимателями встает острый вопрос: на какой режим выгоднее перейти со «вмененки»? С этим поможет определиться памятка, подготовленная Минэкономразвития РФ.

Важно помнить: если предприниматели «промолчат», с 1 января 2021 года они будут автоматически переведены на общий режим налогообложения.

Вот несколько вариантов налоговых режимов, которые можно выбрать.

Упрощенная система налогообложения

Отчетность один раз в год;

авансовые платежи уплачиваются ежеквартально;

необходимо вести книгу учета доходов и расходов;

ИП с объектом «доходы» имеют право уменьшать сумму налога на сумму страховых взносов, но не более чем на 50%. ИП, которые работают одни, без наемных работников, могут уменьшить налог на сумму страховых взносов без ограничений.

Основные ограничения:

численность работников не более 130 человек (с 2021 года);

доход не превышает 200 миллионов рублей в год (с 2021 года);

достаточная стоимость основных средств не более 150 миллионов рублей;

ограничения по отдельным видам деятельности (например, нельзя применять УСН при производстве подакцизных товаров и добыче полезных ископаемых, а также нотариусам и адвокатам).

Полный перечень ограничений прописан в пункте 3 статьи 346.12 НК РФ.

Налоговые ставки:

Доходы менее 150 млн рублей в год:

6% при выборе объекта налогообложения «доходы» (законами субъектов РФ ставка может быть снижена до 1%);

15% при выборе объекта налогообложения «доходы-расходы» (законами субъектов РФ ставка может быть снижена до 5%).

Доходы более 150 млн рублей в год:

8% при выборе объекта налогообложения «доходы»;

20% при выборе объекта налогообложения «доходы-расходы».

Заменяет налоги:

налог на прибыль — для юридических лиц;

НДФЛ с доходов, полученных от предпринимательской деятельности, — для ИП;

НДС (кроме НДС при импорте товаров и НДС в качестве налогового агента);

налог на имущество, используемое в предпринимательской деятельности, за исключением объектов недвижимости, налоговая база по которым определяется как их кадастровая стоимость.

Налог на профессиональный доход

налоговая декларация не представляется;

учет полученных доходов ведется через мобильное приложение «Мой налог» или web-кабинет «Мой налог» на сайте Nalog.ru;

позволяет использовать налоговый капитал в размере 10 тысяч рублей.

Основные ограничения:

нельзя привлекать работников;

доход не превышает 2,4 миллиона рублей в год;

нельзя совмещать с иными налоговыми режимами;

не применяется при перепродаже товаров, имущественных прав (кроме имущества для личных, домашних и (или) иных подобных нужд);

не применяется при реализации подакцизных товаров и товаров, подлежащих обязательной маркировке средствами идентификации;

«самозанятый» осуществляет деятельность в одном или нескольких субъектах РФ, где введен данный специальный налоговый режим.

Налоговые ставки:

4% при реализации товаров (работ, услуг) физическим лицам;

6% при реализации товаров (работ, услуг) ИП и юридическим лицам.

Применение режима заменяет уплату:

НДФЛ в отношении доходов, являющихся объектом обложения налогом на профессиональный доход;

НДС (кроме НДС при импорте товаров и НДС в качестве налогового агента);

нет обязанности уплачивать страховые взносы как для ФЛ, так и для ИП.

Патентная система налогообложения

Налоговая декларация не представляется;

может одновременно применяться с УСН, ОСН;

для осуществления деятельности ИП по заявлению получает патент на период от 1 до 12 месяцев в пределах календарного года.

Основные ограничения:

средняя численность наемных работников не должна превышать за налоговый период 15 человек;

доход не превышает 60 миллионов рублей в год;

применяется по отдельным видам деятельности, которые установлены Налоговым кодексом РФ и законами субъектов РФ.

Налоговая ставка: 6% на потенциальный годовой доход (устанавливается субъектом).

Патент не применяется в отношении:

видов предпринимательской деятельности, осуществляемых в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом;

реализации товаров, не относящейся к розничной торговле (реализация подакцизных товаров, товаров, подлежащих обязательной маркировке средствами идентификации, в том числе контрольными (идентификационными) знаками).

Применение режима заменяет уплату:

НДФЛ в отношении доходов, являющихся объектом обложения налогом на профессиональный доход;

НДС (кроме НДС при импорте товаров и НДС в качестве налогового агента);

налога на имущество (за исключением объектов недвижимости, налоговая база по которым определяется как их кадастровая стоимость).

Единый сельскохозяйственный налог

Отчетность один раз в год;

авансовые платежи уплачиваются ежеквартально;

необходимо вести книгу учета доходов и расходов.

Основные ограничения:

численность работников не более 100 человек;

доход не превышает 150 миллионов рублей в год;

остаточная стоимость основных средств — не более 150 миллионов рублей;

ограничения по отдельным видам деятельности (например, нельзя применять УСН при производстве подакцизных товаров и добыче полезных ископаемых, а также нотариусам и адвокатам).

Полный перечень ограничений прописан в пункте 3 статьи 346.12 НК РФ.

Налоговые ставки:

6% при выборе объекта налогообложения «доходы» (законами субъектов РФ ставка может быть снижена до 1%);

15% при выборе объекта налогообложения «доходы-расходы» (законами субъектов РФ ставка может быть снижена до 5%).

Применение режима заменяет уплату:

налога на прибыль — для юридических лиц;

НДФЛ с доходов, полученных от предпринимательской деятельности, — для ИП;

НДС (кроме НДС при импорте товаров и НДС в качестве налогового агента);

налог на имущество, используемое в предпринимательской деятельности (за исключением объектов недвижимости, налоговая база по которым определяется как их кадастровая стоимость).